3D打印9只概念股價值解析(3)

大族激光:移出強力買入名單,靜待玻璃機身iPhone的可預見性改善;評級仍為買入

類別:公司研究 機構:高盛高華證券有限責任公司 研究員:杜茜 日期:2016-09-27

調整理由。

我們將大族激光移出強力買入名單,因為我們認為2017年一季度以前全玻璃機身iPhone 的資本開支前景及其加工技術的可預見性仍不明確。我們維持對2016年的每股盈利預測,但將2017-18年每股盈利預測下調了6-8%,并將12個月目標價格下調了5%,以計入50%概率蘋果公司可能不采用激光打標設備的因素。

自2015年11月3日首次覆蓋并加入強力買入名單以來,該股下跌了11%,而我們研究范圍內A 股自動化股的跌幅中值為14%,滬深300指數下跌了6%。因風險回報具吸引力而維持對該股的買入評級,我們的樂觀/悲觀情景分析表明股價較當前水平的上行空間為59%/下行空間為25%(圖表9)。

當前觀點。

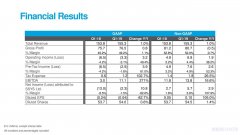

考慮到市場對2017年蘋果公司對全玻璃機身iPhone 大刀闊斧重新設計的預期增加,我們來分析對激光技術的潛在影響,因為激光是玻璃加工技術的一個選項而且蘋果公司是我們盈利預測面臨的最大波動因素(預計2016年該部分業務的收入貢獻為23%);例如,我們注意到三星Galaxy Note 7(曲面玻璃的嘗試性產品)已在使用絲印方法而不是激光打標。分析了3D 曲面玻璃的生產流程以及對大族激光設備產品的潛在機會/威脅后,我們的情景分析表明2017年蘋果公司收入貢獻的樂觀/基本/悲觀假設分別為人民幣30億元/17.5億元/8.5億元。將我們對其它多元化增長領域(即汽車/重工業/半導體/其它)的假設與對2017年蘋果公司收入貢獻的基本假設相加,我們預計樂觀情景的上行空間為59%/悲觀情景的下行空間為25%。在樂觀情景下,2017年預期收入可能同比增長43%,毛利同比增長50%,而在悲觀情景下,人民幣1.5億元的收入凈減少將較2016年預期收入同比下降2%,毛利同比下降6%。

估值:維持買入評級。我們的12個月目標價格為人民幣29.50元,基于2017年預期EV/GCI vs. CROCI/WACC(行業現金回報倍數為3.1倍,目標價格折讓35%)。大族激光當前股價對應的12個月預期市盈率為19倍(在我們的基本情景預測下),低于25倍的歷史均值;樂觀/悲觀情景則隱含16倍/27倍的市盈率。主要風險:2017年智能手機資本開支低于預期。

(責任編輯:admin)

美國3D打印上市公司股價繼

美國3D打印上市公司股價繼 海外3D打印概念股ETF-ARK

海外3D打印概念股ETF-ARK 3D打印概念炒了這么多年,

3D打印概念炒了這么多年, 營收1.553億美元卻沒有CEO

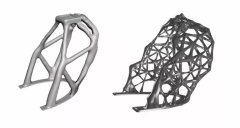

營收1.553億美元卻沒有CEO 兩種設計、不同的性能,通

兩種設計、不同的性能,通 大股東追加近1億投資,新C

大股東追加近1億投資,新C 3D打印掀起一場投

3D打印掀起一場投 3D Hubs籌集1800

3D Hubs籌集1800